"믿는다. 할 수 있다"

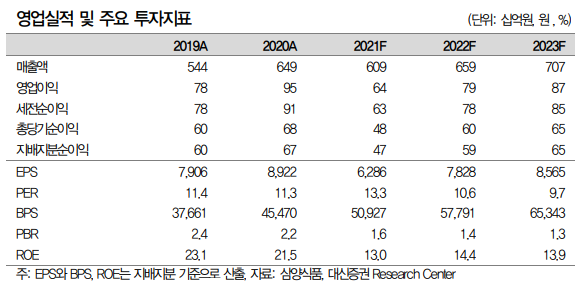

대신증권에서 '단기 실적은 흐리지만 장기 전망은 맑음'이라는 제목의 리포트를 발간했다. 목표주가는 11만원으로 기존 대비 8% 하향했다. 전년 기저 영향과 원가 상승으로 하반기 실적의 부진은 불가피할 것으로 전망했다.

■ 그래도 믿는다

올해 실적은 부진하겠지만, 향후 장기 실적에 대한 기대되는 부분은 있다. 먼저, 국내 라면 제품 가격의 상승이다. 제품마다 다르지만 평균 6.9% 인상될 것이다. 수출 단가 역시 국내와 유사한 폭으로 인상될 것으로 보인다. 이로 인해 '원가 부담'은 점차 낮아질 것으로 보인다.

삼양식품의 매력은 '해외 시장 개척'에 있다. 매출 중 수출 비중이 반이 넘는다(2분기 기준 약 58%). 해외 시장 개척을 위해 미국과 중국에 지분율 100%의 현지 법인을 설립한다. 이를 통해 보다 직접적인 영업·마케팅이 가능할 것으로 기대한다.

■ 신공장 증설로 매출 증가?

추가로 현재 진행 중인 밀양 신공장이 있다. 대신증권 리포트에 따르면 기존 공장의 생산량은 12억개로 추산했다. 밀양 공장은 8억개의 라면을 생산할 수 있을 것으로 분석했다. 다만, 밀양 공장이 완성되면, 원주 공장의 노후 라인은 폐쇄할 것으로 보인다. 결국, 총 순증분은 6억개가 될 것으로 예상했다.

위 예상치를 기준으로 몇 개의 데이터를 뽑아보자. 먼저, 기존 공장 생산량은 노후 라인 폐쇄에 따라 12억개에서 10억개로 줄어들 전망이다. 두 공장의 공장 가동률의 단순 평균은 75%(= (88%+61%)/2)다.

삼양식품의 2020년 연간 매출액은 5440억원이다. 전체 12억개에서 75%를 생산한 9억개를 생산해 올린 매출이다. 즉, 개당 약 604원의 매출을 올린다.

밀양 신공장이 완공되고, 평균 가동률인 75%까지 수율이 나온다면 매출액은 어떻게 될까? 먼저, 기존 공장에서의 생산량이 12억개에서 10억개로 줄어든 상태에서 가동률 75% 곱해 구한 매출액은 4530억원이다. 여기에 밀양 공장이 생산할 수 있는 8억개에서 가동률 75%를 곱한 값에 개당 매출을 곱하면 3624억원이 나온다. 즉, 밀양 신공장으로 인해 매출액이 총 8154억원으로 증가한다.

물론 위 계산은 '단순화'한 것으로 이 결과치를 기준으로 현실화 작업을 해야 한다. 다만, 리포트에서 추측한 2020년 예상 매출액 6590억원, 2023년 7070억원이 불가능해보이진 않는다. 그리고 예상치를 기준으로 한 P/E와 P/B가 2022년 10.6배, 1.6배, 2023년 9.7배, 1.3배라는 점에서 현재의 주가가 저점이라는 생각을 하게 된다.

■ 기억해야 할 리스크

신공장 투자는 2022년 3월 31일까지 진행한다. 공장을 짓고 난 후 수율이 제대로 나오기 까지는 시간이 걸린다. 이를 고려해 추정치를 낮출 필요는 있다.

추가로 삼양식품의 '수익성' 매력이 낮아지고 있는 것도 리스크다. 2019, 2020년 20%를 넘었던 ROE가 현재는 13~14%대로 내려왔다. 이전에 높은 ROE는 높은 P/B를 정당화시켰다. 그런데 현재 P/B는 1.3~1.5배 수준인데 그리 싸보이지 않는 이유는 바로 ROE의 하락 때문이다.

결국, 기업 가치를 고려했을 때 현재의 주가는 매력적이나 '미친듯이 싸서 무조건 사야 할' 정도는 아니다. 즉, 삼양식품이 '제 값 주고 사도 될 매력이 있는지'에 대한 답이 투자 의견을 가를 것이다. 물론 필자의 답은 아직은 '긍정'이다. 그리고 삼양식품이 '할 수 있다'고 믿는다.

'주식투자 > 국내주식' 카테고리의 다른 글

| 더블유게임즈, 이러나 저러나 '저평가' (0) | 2021.09.03 |

|---|---|

| 코프라의 상승을 보며 (0) | 2021.09.02 |

| 엔씨소프트, 이것은 기회인가? 나락인가? (0) | 2021.09.01 |

| 애경유화, 새로운 시작 (0) | 2021.08.31 |

| 네오팜, 다소 가혹하지 않은가 (0) | 2021.08.26 |